深挖一季度数据:中国经济发展复苏原油期货实时行情走势图的成色几何?

作者:陶金苏宁金融研究院微观经济研究中心副主任

“十四五”的第一个春天,我国经济迎来满园春色,完成稳健局面。4月16日,一季度多项重要经济数据发布,其间GDP同比添加18.3%,经济增速持续领跑首要经济体。

一个个数据背面隐藏哪些深意?2021全年后续走势怎么?这些都值得细心琢磨。要知道一季度经济复苏处于较为要害的节点,由于经济复苏现已将近一年时刻,复苏气势正处于重要调查期。一季度经济若复苏较好,经济耐性有或许得到进一步验证,确保后续的复苏势能。这关于调查微观方针走向至关重要。通胀的上下流传导,也需求经过剖析一季度经济状况来调查,然后判别利率水平的走势。

1。一季度GDP增速创纪录,全年将连续杰出态势?

在全球经济复苏逐渐加快的布景下,我国经济复苏仍然不改抢先地位。一季度我国GDP同比添加18.3%,略低于预期的18.4%,比2020年四季度环比添加0.6%,是近30年来我国单季GDP同比添加的最高水平。在一季度新年和疫情要素的影响下,GDP环比获得正添加,标明经济复苏势能仍然不弱。

一季度GDP添加低于预期,或许首要是受工业添加低于预期的影响,由于季度GDP计算的办法首要是出产法。从需求端看,复苏态势平稳向好。

展望二季度和下半年,疫情后我国经济阅历了4个季度的复苏,气势是否弱化的争辩许多。但后续经济耐性很或许超出商场预期,这种耐性或许源自于:消费等慢变量的加快复苏、企业盈余改进、产能利用率处于高位等长时间利好要素。

2。从供应端看,工业出产复苏气势还有吗?

一季度,规划以上工业添加值同比添加24.5%,比2019年同期添加14.0%,两年均匀添加6.8%。3月份,规划以上工业添加值同比添加14.1%,低于预期,环比添加0.6%。但制造业添加15.2%,快于工业全体增速。需求留意的是,工业添加值的增速是排除了价格要素的实践添加。

尽管出产好像不及预期,但2021年1~2月规划以上工业企业赢利大幅添加,除了2019年和2020年1~2月工业企业赢利均为负添加带来了低基数效应,也不能忽视价格上涨、订单添加、供应才能上升以及赢利率进步级要素。

首要,工业品价格阅历了显着上涨,且这种上涨首要源自于复苏中的工业品需求添加,而并非是上游本钱推进。

其次,就地新年使得来自国内外的订单可以得到及时的交给,转化为了实在的收入,需求持续添加带来了工业企业自动补库存,然后带动工业部分内部需求添加。

再次,赢利率也比上一年同期有所上升,原因在于原材料提早购买价格低,工业品后续出售价格高,一起也反映了阅历疫情后企业的出资需求愈加审慎理性,客观上导致了赢利添加。

未来工业部分的增速能否持续坚持高水平,一方面取决于中下流需求上升的态势,另一方面取决于工业品价格走势。全体看,这两个要素的增强都会对未来工业出产持续上升起到支撑效果。值得留意的是,价格的温文上涨对企业盈余改进有优点,但上游大宗产品价格持续上涨或许对本就复苏较慢的中下流需求是一个冲击。不过考虑到企业盈余改进带来的需求或许会增强经济耐性,工业复苏仍然或许有一段时刻的复苏窗口。

3。从需求端看,一季度消费好像仍是很慢,未来走势怎么?

3月社零总额同比添加34.2%,比2019年同期添加12.9%,显着高于2月的6.4%。分解现象仍然存在,限额以上企业零售额同比43.9%,限额以下零售同比28.9%。消费复苏全体平稳,限额以上企业消费品复苏快于限额以下的结构分解老问题也有所缓解。限额以上企业零售额同比38.6%,限额以下企业零售额同比32.3%,两者距离收窄。

服务业的复苏是消费复苏的重要原因,3月餐饮收入显着上升,同比添加91.6%,两年均匀添加也已转正。

未来,居民部分微观杠杆率受限、居民收入添加较慢,还会连累消费的复苏速度。不过,消费作为慢变量,终究会回到从前增速水平,当然彻底康复需求多长时刻,还有赖于疫情的操控。

4。一季度出资增速逐月上行,未来还有潜力吗?

一季度固定财物出资添加同比添加25.6%,比2019年同期添加6.0%,显着高于2月的3.5%,两年均匀增速为2.9%。

从三大出资范畴(房地产、制造业和基建出资)来看,一季度势能全体杰出。房地产开发出资同比25.6%,制造业出资同比29.8%,基建出资同比29.7%。前期结构分解的问题得到缓解,有赖于制造业和基建增速上升快于房地产出资。

房地产出资剖析需求从资金来历和出售需求两方面看。资金来历方面,一季度出售持续昌盛,但房企资金压力逐渐加大,拿地出资或许会有所减小,加之上一年基数不低,未来房地产出资增速略有受限。需求方面,部分城市房价上涨仍有压力,刚需仍然较大,长时间看会持续影响房企拿地和开发,乃至加快开发,带动出资添加。

制造业出资自年头以来的复苏速度是有亮点的,这可从中长时间信贷数据持续添加得到验证。前期工业部分内部需求旺盛、工业品价格上涨带来的企业盈余改进、外需的持续影响以及产能利用率的坚持高位,都促进了一季度制造业中长时间出资添加。

展望未来,制造业出资持续添加仍然可期。首要,资金来历受限程度小,制造业较为旺盛的融资需求不太会由于钱银方针收紧而遭到很大冲击,其时钱银方针仍然会优先对表外和短期信贷进行调控,也不会添加实体经济融资本钱。其次,工业企业盈余的改进一般具有持续的抢先性,制造业出资添加的窗口是持续翻开的。

基建出资遭到专项债提早发行节奏放缓的影响,在一季度的复苏速度较慢。但展望未来,财务方针总量扩张的空间仍然存在,这或许会托底基建的添加。且本年专项债将要点用于交通基础设备、动力项目、农林水利、生态环保项目、社会工作、城乡冷链物流设备、市政和工业园区基础设备、国家严重战略项目、保证性安居工程等九大范畴。这些范畴或多或少都与基建需求挂钩。

5。一季度外贸添加最快,未来是否承压?

2020年下半年以来,我国外贸范畴亮点颇多。一季度货物贸易进出口总值8.47万亿元人民币,比上一年同期添加29.2%。其间,出口4.61万亿元,添加38.7%;进口3.86万亿元,添加19.3%;贸易顺差7592.9亿元,扩展690.6%。

出口方面,低基数、海外工业和消费同步复苏、防疫物资出口持续是出口需求持续高增的首要原因,而就地新年、外贸企业新年假期期间持续开工保证了我国供应才能。

进口方面,海外供应才能上升、我国工业和消费复苏带来的进口需求是两大原因。消费端,轿车、家电等限额以上的可选消费、大件消费复苏较好,带动欧盟、日本相关产品的对华出口;工业敏捷复苏则带动集成电路、铁矿石等中上游工业品和资源进口,影响巴西等资源出口国和新式经济体出口,农矿产品价格抬升也进步了进口金额增幅。

未来,由于前期订单快速交给,后续出口增速或许有所下滑,但欧美供需缺口仍具有刚性,国外宽松方针下的中下流需求添加,将托底我国出口持续添加。进口添加也遭到经济复苏和海外供应才能进步的支撑。不过,国内库存周期弱化有或许连累进口高增。

6。上游价格持续上涨,通胀会持续到何时?

3月份,上中下流的物价上涨程度略超预期。CPI同比涨0.4%,较上月由降转涨,预期上涨0.2%;PPI同比上涨4.4%,较上月起伏进步2.7个百分点,预期上涨3.3%。全体来看,3月CPI在需求和供应上升的两方力气博弈下持续平稳上升,但起伏有限。

CPI由降转涨,首要是工业消费品为代表的非食物项价格上升。其间,国内油价遭到世界油价上涨影响,3月环比上涨,对3月CPI上升起到支撑效果。汽油和柴油价格同比别离上涨11.9%和12.8%。服务价格同比由上月下降0.1%转为上涨0.2%。食物价格回跌是导致CPI同比进步有限的首要原因。

未来,跟着气温持续进步,供应上升的效果将加大,且基数不低,对CPI同比发生限制,不过消费和服务业需求大概率持续回暖,带动CPI同比上升高于3月。此外,仔猪在一季度受冬天气候和疫情影响,死亡率进步,供应削减,或许会带动未来猪价上升。

全体看,未来基数效应和翘尾要素削弱,CPI同比走势回归经济复苏逻辑。在供应上升、猪周期全体下行以及油价上涨的归纳效果下,年内CPI同比将坚持平稳抬升的态势,到年末或许会有一波较小程度的抬升。

3月PPI同比涨4.4%,较上月起伏进步2.7个百分点,环比上涨1.6%,创2016年12月以来的新高。PPI超预期的原因,除了基数效应、翘尾要素、新年后出产添加等季节性要素以外(2020年3月PPI同比降1.5%),更多的是国内外工业部分需求添加的带动,尤其是来自国外的大宗产品价格上涨对国内的输入型压力较大。

工业部分内部上中下流不同环节中,上游涨势最大,中游次之,下流上涨起伏相对最小,但涨幅都显着高于更下流的工业消费品。

其间,世界油价坚持较高位,带动国内石油相关职业价格涨幅扩展,上游的石油和天然气开采业价格环比上涨9.8%,石油、煤炭及其他燃料加工业价格环比上涨5.7%,化学原料和化学制品制造业价格环比上涨5.3%,涨幅别离扩展2.3、0.8和3.2个百分点。中游的铁矿石、铜铝等金属的世界商场价格持续抬升,带动国内钢铁、水泥、工业品等价格上涨。

7。面临通胀,本年的钱银方针怎么应对?

从PPI上涨局势看,本钱推进和需求拉动两个要素一起存在。世界商场宽松流动性推进上游本钱添加,一起工业部分内部补库和出资需求添加。未来若本钱推进的要素持续存在,对工业链上全环节的物价上涨以及后续的经济复苏都会发生必定限制。

尽管经济仍处在复苏阶段而不能称其为“滞胀”,但上游作为全体的供应端,其价格抬升关于下流的本钱推进效应或许是比较显着的,因而存在“类滞胀”的忧虑。历史上针对滞胀的微观方针组合通常是活跃的财务方针和紧缩的钱银方针,一方面操控钱银超发,限制上游的价格上涨,另一方面财务活跃,影响中下流需求上升。

我国钱银方针往往不取决于PPI,而愈加重视CPI。但在年内CPI大概率不会高于3%乃至不会高于2%的前提下,钱银方针方向必定不会由于CPI而改动,此刻PPI对钱银方针的影响或许会比从前更大。

此外,2020年的经历告知咱们,工业部分对钱银方针比较灵敏,服务业和消费对钱银方针并不灵敏,因而央行在总量上收紧钱银方针时,并不忧虑会显着限制消费的复苏。

事实上,钱银方针自年头以来在信誉端的缩短现已敞开。央行经过微观审慎办理、窗口辅导乃至直接对商业银行的信贷额度操控,对信贷扩张进行微观的调控。只不过实体经济的信贷需求非常旺盛,导致金融数据显现为持续扩张。

由此来看,央行在总量上持续边沿缩短的概率在添加,尤其是在信誉端,信贷扩张的速度很或许转为下降。不过,考虑到复苏过程中,居民部分和中小企业部分仍存在薄缺点,未来结构性的钱银方针的强度料将持续加强。

例如,近期国务院常务会议提出将普惠小微企业借款延期还本付息方针延至本年末;央行近期屡次发文加强对信贷投向的指引,一起对村庄消费金融的监管方针表述也呈现了奇妙调整。

8。本年的财务方针将有何特色?

本年的钱银方针或许会呈现两个特色:提质增效,一起总量空间也不小。两会发布的2021年财务赤字率为3.2%,高于其时的商场预期,表现方针稳定性和可持续性,一起实体经济确实也有必要在财务上持续做一些支撑。2021年专项债新增限额3.65万亿元,仅比上一年少1000亿元。

2020年专项债资金运用呈现了“堆积”现象。财务部在3月初向各省份下达了提早批专项债额度,远远慢于前两年(2018~2020年都是在前一年四季度提早下发额度),本年的专项债发行节奏必定会比2020年要来得慢一些。但这样的发行节奏或许导致资金运用在年内的节奏重回2018年曾经“上半年无债可用、下半年会集发债”的状况,一起在微观方针不急转弯的状况下,年内财务方针实践投进资金需求愈加均衡,实践上2月多地现已完成了专项债项目需求整理,这对专项债尽早发行且进步资金运用功率是有协助的。因而,上半年很或许会有适当一部分专项债发行。

9。上半年买什么?

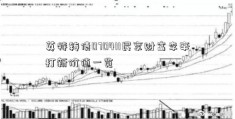

“类滞胀”隐忧下,大类财物走势偏弱。短期装备坚持底线思想,做好防卫。其间,上半年债券遭到通胀和短期利率抬升压力,时机或许不多,十年期国债收益率将在3.0~3.5之间动摇。

股市从基本面看,2021年经济持续复苏的布景下,上市公司业绩仍有必定支撑,乃至是后市预期差的重要来历,尤其是顺周期职业仍然存在时机。从流动性看,2021年上半年信誉缩短,流动性也不会显着宽松,对股市支撑效果不大。高估值、科技股仍然时机不大。危险偏好则偏中性。

大宗上涨将在2021年连续,国内PPI康复慢于大宗,但不阻止国内大宗价格终究向世界挨近。前期人民币持续增值,阻止了世界大宗产品价格向国内的传导。油价涨幅有限,大宗上涨对以油价为中心目标的PPI影响有限。但这种状况将在未来回转,推升国内产品价格持续抬升。