中铁二局官宣私有化海尔电器后海尔智家赴港IPO,这

海尔智家在港交所上市,首要意图在于私有化海尔电器,完结私有化后将全体家电事务上市。

9月11日,海尔智家股份有限公司向港交所主板递送上市请求,中金公司及摩根大通为联席保荐人。

自2019年起,海尔进入生态品牌战略,也是海尔开展进程中的第六个阶段。

2019年末,关于海尔智家拟私有化海尔电器的音讯传出;随后半年间,海尔智家一直在讨论有关潜在私有化海尔电器的计划。本年7月31日,海尔智家与海尔电器发布联合公告宣告,海尔智家拟以协议组织的方法私有化海尔电器,向计划股东提出私有化海尔电器的买卖计划。一个多月后,海尔智家正式展开赴港IPO征途。

“A+D+H”全球本钱布局

海尔智家在港交所上市,首要意图在于私有化海尔电器,完结私有化后将全体家电事务上市。

7月31日,海尔智家发布公告,拟以换股和现金买卖的方法私有化海尔电器。依据买卖计划,计划股东也便是除海尔智家及全资子公司外,其他参加买卖的海尔电器股东,将获得海尔智家新发行的H股股份作为私有化对价,换股份额为1:1.6;此外,海尔电器将向计划股东以1.95港元/股的价格支付现金。

协议组织收效后,海尔电器将成为海尔智家的全资隶属公司,并从香港联交所退市;而海尔智家将经过介绍方法在香港联交所上市;上述计划股东将成为海尔智家的H股股东。

9月10日,海尔智家公告显现,关于在港交所上市的请求现已收到了中国证监会出具的《中国证监会行政许可请求受理单》。需求留意的是,公告还说到,公司本次发行H股及H股可转债以公司私有化海尔电器计划收效为先决条件,需要获得中国证监会、香港联交所、百慕大最高法院等相关政府机构、监管部门的核准、赞同和/或存案,以及海尔电器股东大会、百慕大最高法院会议审议经过等条件的达到。也便是说,私有化计划终究能否施行,仍旧存在不确定性。

因为此前海尔智家现已在上海买卖所和法兰克福买卖所上市,若海尔电器私有化完结,海尔智家将完成“A+D+H”的本钱市场布局。

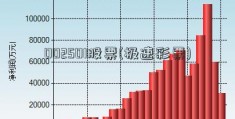

双上市杂乱架构致1+1<2

请求文件显现,在成绩方面,2017年至2019年,海尔智家别离完成营收1542亿元、1776亿元、1980亿元,年复合增长率为13.3%;赢利别离为91亿元、99亿元、123亿元,年复合增长率为16.1%。2020年上半年,受疫情影响,海尔智家营收957亿元,同比削减1.6%,赢利为36亿元,同比削减41.6%,归属于上市公司股东的净赢利27.81亿元,同比下降45.02%。

从近三年的营收规划来看,白电三巨头年营收均在千亿规划,但格力电器和美的集团均进入了2000亿元阵营。2017年至2019年间,格力电器营收别离约为1500亿元、2000亿元、2005亿元;美的集团营收别离为2407亿元、2597亿元、2782亿元。

营收规划与别的两家有距离,跟海尔在本钱市场的布局有关。此前,海尔智家和海尔电器兵分两路,在两地上市,国内洗衣机、热水器及净水器和途径服务是海尔电器的主营事务,这些事务每年也会发生几百亿的营收。

可是,因为海尔智家持有海尔电器的股份,两家上市公司事务穿插,且事务范畴区分导致两家公司签订了许多相关买卖,海尔智家+海尔电器的“海尔兄弟”架构并没有带来1+1>2的作用,反而增加了许多不必要的本钱,在必定程度上影响了企业的盈余才能。

从净赢利和净赢利率来看,比较格力和美的,海尔智家都要相对弱势。2017年至2019年,格力电器净赢利别离为224亿、262亿、246亿,美的集团净赢利别离为173亿元、202亿、242亿。本年上半年,美的集团净赢利约139亿元,挨近海尔智家的5倍,格力电器净赢利约64亿,是海尔智家的2倍多。

从净赢利率来看,上半年,海尔智家的净赢利率缺乏3%,海尔电器的净赢利率也缺乏4%,而同期格力电器和美的集团的净赢利率均在10%左右。