友山基金郭盛华:年内或超5000亿美元 美联储缩表规模远超上一600446轮

嘉宾介绍:郭盛华,友山基金微观研讨员,致力于微观经济、钱银理论和方针、利率等范畴的研讨,长时刻追寻调查全球金融商场动态,对美国、欧元区、英国、日本等兴旺经济体钱银当局的方针结构,以及我国、巴西、越南、土耳其等新式经济体中央银行的方针办法有全面、深化研讨

美联储最新会议宣告加息50个基点,缩表方案有何新动态?相关于上一轮缩表,本轮有何鲜明特点?美国经济基本面最新状况怎么?美联储后续将怎么影响本钱商场?对此,友山基金微观研讨员郭盛华跟咱们共享精彩观念。

郭盛华标明,依据美联储的缩表方案,到2022年年末,估计减缩总规划会超越5000亿美元。假如依照方案顺畅施行的话,到2025年年终,总的减缩规划会到达3万亿美元。上一年美国的经济微弱复苏,是1985年以来最快的,一起美国的通胀是近几十年以来最严峻的,首要通胀目标都创下了40年的最高。

其标明美联储这一轮缩表的速度比较快,力度也比较大,相对2017年到2019年那一轮缩表来说,节奏是显着加速的,而其影响也和2017年到2019年那一轮缩表有很大的不同。

以下为文字精华:

1、友山基金郭盛华:年内减缩总规划超5000亿美元

主持人:美联储缩表又有哪些重要的内容值得咱们重视?

郭盛华:咱们聊一聊美联储的新一轮缩表以及它的一些首要内容,还有它的重要影响。咱们首要回忆一下美联储新一轮缩表的首要方案,2022年的5月4号,美联储发布了新的缩表方案,是在5月4号的议息会议上,这个方案从6月1号开端施行,也便是昨日,今日是6月2号。

假如咱们不考虑在金本位时期很久以前的那段前史进程中,美联储时刻短施行过的一些财物负债表调整,那么这一轮大规划的缩表是美联储前史上第2次大规划自动减缩财物负债表。

上一次美联储缩表是在2017年的10月到2019年的8月,这一轮缩表跟上一轮比较有很大的差异,因而它对商场对经济的影响也有很大的差异。

在美联储在5月4号这次会议上,其首要是宣告加息50个基点,一起它发布了缩表方案。

咱们从两个方面来看,首要咱们看一下公开商场操作的内容,这儿涉及到缩表的履行,二者是有亲近联系的,在5月4号的会议上,美联储关于公开商场操作有这么几个关键,第一个是公开商场操作意图,必定是为了调理钱银商场的利率,那么怎么经过公开商场操作利率,用哪些东西来到达这个意图?

首要有以下几个方面,首要是隔夜回购操作,在上调联邦基金利率的一起,隔夜回购操作的协议利率也相应上调了50个基点至1%。第二个是隔夜逆回购操作,它的协议利率也上调了50个基点,从0.3%上调到0.8%。

别的一个是减持国债,从6月1号开端,每个月减持国债上限是300亿美元;还有一个是减持组织典当借款支撑证券MBS.6月开端的三个月之内减持上限是175亿美元,国债和MBS这两项加起来,每个月的减持上限是475亿美元,这是6月公开商场操作方面的首要的状况。

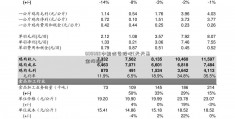

除此之外,每个月减缩美债300亿美元,每个月减缩175亿美元的MBS,那么三个月之后,从2022年9月开端,美债的减缩规划添加一倍,到每个月600亿美元;MBS的减缩规划添加一倍到350亿美元每个月,这两项加起来,从9月份开端,每个月要减缩950亿美元,减缩的方案跟2017年-2019年的缩表比起来速度显着加速,有以下几个方面咱们能够去掌握的。

首要是缩表的节奏,咱们方才说了这一轮缩表,从每个月475亿美元,三个月之后就加到950亿美元。可是2017年2019年那一轮缩表,它一开端每个月只减缩100亿美元,一年之后才加到每个月减缩美元。

所以节奏,速度、力度,这两轮缩表之间都有很大的差异,这个差异对经济也好,对金融商场也好,它的影响也是有很大差异的。

主持人:接下来关于缩表还有哪些值得重视的细节?

郭盛华:依据美联储的缩表方案,那么咱们能够大致的推算到2022年年末,也便是本年年末,咱们估计减缩总规划会超越5000亿美元。假如依照方案顺畅施行的话,到2025年年终,总的减缩规划会到达3万亿美元。

现在美联储的财物负债表规划是8.9万亿,到2025年年终会减缩到5.9万亿美元左右,减缩规划是十分大的。上一轮便是2017年到2019年的缩表,实践上美联储一共减缩了7000亿美元,从4.4万亿减缩到3.7万亿。

这一轮由于自身财物负债表规划也很大,加上减缩的方案,总的减缩规划也十分大,对商场的影响是远远超出上一轮缩表方案的。

主持人:两轮缩表有哪些亮点吗?

郭盛华:除了咱们方才说的减缩规划不相同,这一轮开端每个月减缩475亿美元。2017年到2019年那轮缩表,他每月一开端减缩只要100亿美元,一年之后逐渐的进步到美元每个月。

这一轮从475亿美元每个月三个月之后,本年9月进步到950亿美元。除了这个差异以外,还有咱们看缩表的开端时刻,2017年10月那一轮开端做表的时分,是美联储开端加息之后将近两年时刻,美联储那一轮加息第一次是在2015年的12月,可是到了2017年的10月才开端缩表,可是本年咱们知道3月份美联储开端加息,6月1号就开端缩表,中距离的时刻十分短,很快就从加息转到缩表,这些差异跟咱们前面介绍的相同,相同对经济和商场会形成很大的影响。

2、友山基金郭盛华:美国经济基本面体现微弱

主持人:在缩表的进程中,美国经济的体现怎么样?

郭盛华:美联储这一次宣告并且施行一个快速的缩表方案,首要有4个方面的考虑。

首要一个,是上一年美国的经济微弱复苏,它的经济添加实践添加速度到达5.7%,是1985年以来最快的。在这个进程中咱们还记得美股市有较大起伏的上涨,并且是不断创下前史新高的,这是经济基本面。

别的美国劳动力商场现在十分严峻,4月份美国的失业率现已降到3.6%,是最近50年以来最低的记载之一。别的其他的劳动力目标也标明,现在美国的劳动力商场十分严峻,职位空缺创下前史最高,离任人数也创下前史新高,薪酬快速上涨,加大了通胀压力。

本轮美国的通胀是近几十年以来最严峻的,它的首要通胀目标像3月份的CPI、中心CPI,还有像PCE通胀都创下了40年的最高。这么重要这么严峻的通胀,使得美联储在上一年宣告减缩购债方案之后,两次加速减缩购债,为提早加息和缩表做准备。

主持人:流动性商场或许说钱银商场有哪些要点?

郭盛华:便是在公共卫生事情之后,美联储施行了大规划的宽松方针,使得商场的流动性处于一个十分富余的状况。

流动性的富余,咱们能够从两个视点去看,一个是利率目标,钱银商场的利率目标,像联邦基金实践利率(EFFR),担保隔夜融资利率(SOFR)等等这些目标,都在很长时刻之内处于十分低的水平,标明流动性是极端富余的,满足的资金压低了钱银商场的利率,这是从利率目标看。

别的隔夜逆回购这个东西,也能阐明这个问题。5月23号的时分,美联储展开隔夜逆回购操作,规划前史上初次打破2万亿美元,创下前史新高。数据充沛的标明钱银商场的流动性是极端富余的,乃至能够说这些流动性实践上便是剩余的流动性,它没有更好的当地能够去。

当然这个问题自身,除了流动性富余的视点之外,也涉及到银行的监管,这个问题的呈现和银行监管也是有联系的。

主持人:究竟怎么了解这么高存量的隔夜逆回购?

郭盛华:关于问题的呈现,咱们假如从监管视点来看的话,能够了解的更透彻一点。咱们从巴塞尔协议3讲起。依据巴塞尔协议3,它是要求银行的本钱充足率不能低于8%的,其间又特别着重一级本钱的充足率不能低于6%,并且进一步着重中心一级本钱充足率不能低于4.5%,在4.5%的基础上还要追加不低于2.5%的本钱缓冲,然后越是体系性重要的银行还要额定追加1-3.5个百分点的本钱要求,这些要求首要的意图便是避免银行呈现危险露出事情。

咱们回忆前史,知道2007年的次贷危机,2008年的金融危机,美国的许多大的出资银行、商业银行等金融组织都呈现了问题。那么巴塞尔协议3,包含后来美联储依据巴塞尔协议3,对本钱充足率提出了比较高的要求,便是为了汲取前史教训,避免银行体系再次呈现相似的问题。

那么巴塞尔协议3也好,美联储也好,在对银行的监管方面实践上是取得了比较大的发展的。2021年年末的时分,美国的银行体系一级本钱充足率到达了15.6%,比2009年进步了4.2个百分点。能够从这个视点咱们能够以为银行体系的危险办理得到了加强,这是本钱充足率。光有本钱充足率还不行,监管部门仍是忧虑银行体系有出问题的或许。

因而巴塞尔协议3还提出一个弥补杠杆比率(SLR),作为本钱充足率的弥补监管目标,它的要求标准是不低于3%。弥补杠杆比率这个目标就跟美联储的操作,特别是这两年的方针施行就有很亲近的联系。

公共卫生事情在2020年头给全球首要经济体都形成了很大的冲击,金融商场也遭到影响。那么在2020年的4月1号,为了应对公共卫生事情的冲击,安稳商场,美联储宣告了一项暂时的规矩,答应银行暂时把弥补杠杆比率从3%下调到1%,也便是下调两个百分点,但期限只要一年。

由于在这个一年里边,美联储施行了大规划的财物购买方案,也便是量化宽松,假如不放宽这个目标的话,银行或许没有办法来展开相应的操作,那么美联储的方针施行或许就会遭到影响。

因而美联储给了一年的宽限期,那一年的宽限期在2021年的3月就到期了,美联储没有进一步延期施行宽限办法,而是退出了暂时宽限,又康复到3%的弥补杠杆比率的要求。对量化宽松期间,金融组织假如添加了许多的(准备金)财物的话,它们就会遭到严峻的束缚。在这种状况下,美联储提早采取了许多的办法,跟咱们前面介绍的公开商场操作里边的隔夜逆回购有很大的联系。

一个是美联储在3月份上调了每个组织参与隔夜率回购买卖的每天操作额度上限,从300亿美元进步到800亿美元,这样咱们剩余的流动性就能够经过隔夜逆回购来处理。并且到了9月份,(每个组织)每天800亿美元的上限又进一步添加到1,600亿美元,来缓解这些组织在流动性办理上面对的压力。一起,在6月份美联储还上调了隔夜逆回购协议利率5个基点,从0上调到0.05%。然后在本年3月、5月,美联储两次加息的一起,也相应上调了隔夜逆回购利率。3月份是上调25个基点,5月份是上调了50个基点。现在隔夜逆回购的协议利率是0.8%。利率适当地进步,这些组织它将剩余的流动性放到美联储,也有必定的收入,在缩表之前能够缓解这些金融组织在流动性办理方面的压力。

未来跟着美联储施行这一轮新的缩表方案,估计隔夜逆回购的操作规划会逐渐下降,由于商场的流动性会跟着缩表逐渐的削减,过剩的流动性逐渐地被收回。这是美联储的公开商场操作里边的隔夜逆回购以及商场过于富余的流动性之间的联系。

3、友山基金郭盛华:紧缩方针的效果现已闪现

主持人:接下来关于缩表的影响,再给咱们深化解读一下。

郭盛华:缩表咱们前面一直在着重,美联储这一轮的缩表它的速度比较快,缩表的力度也比较大,相对2017年2019年那一轮缩表来说,节奏是显着加速的,那么它的影响也和2017年2019年那一轮缩表有很大的不同。

首要咱们能够看美联储紧缩方案对总需求的影响,实践上这儿咱们要着重的便是说,由于3月份美联储开端加息,然后6月1号美联储开端缩表,这两个方针接下来就会一起施行。

那么实践上对商场和经济的影响是这两个方针一起效果的成果,可是它们影响的逻辑是共同的,就说影响经济或许就不仅仅缩表的影响,加息也有影响,这一点咱们在剖析的时分需求留意,那么美联储加息也好,缩表也好,都会使金融条件收紧,并且带动商场的利率上涨。

那么咱们以美国的房贷利率为例,在美联储退出宽松然后转向紧缩的进程傍边,咱们能够发现美国的15年期也好,30年期也好,典当按揭借款利率从本年年头到现在在不断的上涨。5月中旬的时分,美国的30年期房贷均匀利率现已到达5.3%,这个是金融危机迸发后2009年7月以来的最高的水平。而上一年2月份的时分,30年期的按揭借款利率还只要2.7%,简直翻了一倍,涨幅比较大,那么它的影响也是很显着的。房贷利率涨得过快的话,对住宅的需求是会发生按捺效果的。

因而咱们看美国的二手房出售数据呈现了下降。4月份美国成屋出售削减到561万户,环比是削减了2.4%,并且是接连三个月削减,阐明紧缩方针的效果现已看到了。

当然影响房地产商场的要素还有其他的方面,不仅仅美联储方针施行,你比方说原材料,比方说通胀等等都会有影响,还有居民的收入都会有影响,可是今日咱们仅仅从美联储方针施行的视点来看它的影响,这是房地产,咱们举一个比如,其他的职业逻辑是共同的,在收紧方针利率上涨的进程中,它会对总需求发生按捺的效果。

总需求遭到按捺的状况下,其实会有两个影响,一个是经济添加放缓,另一个是通胀压力会有所减轻。

实践上咱们看美国4月份的首要通胀目标都比3月份有了小幅的回落,就说这些方针的微观效果现已开端体现,利率上涨对公司融本钱钱必定是晦气的,融本钱钱上升的话,公司的出资会削减,家庭则会相应地添加储蓄,削减一部分的开支。所以说利率上涨,它对微观经济、对公司、对出资、对消费、对储蓄都是有影响的。咱们从房地产的视点举了一个比如来阐明美联储方针施行的影响,这是对美国微观经济、对工业的影响。实践上,美联储的方针施行对其他经济体都有很大的影响。

加拿大也好,英国也好,许多兴旺经济体都在跟从美联储收紧方针,并且连欧洲央行加息的概率都开端上升。

兴旺经济体里边除了日本现在通胀十分温文,其他的经济体都面对严峻的通胀压力,所以都在跟从美联储收紧方针,这是美联储方针的外溢效应。

除了兴旺经济体之外,新式经济体也在跟从加息,收紧钱银方针来应对通胀压力,来安稳它的汇率,安稳本钱项目,避免债款恶化,来安稳整个的商场。

兴旺经济体里边,跟咱们联系比较亲近的其实包含我国的香港,我国的香港也是在本年3月和5月两次跟从美联储加息。香港是一个兴旺的经济体,香港金融办理局不能叫央行,叫做钱银当局,它的利率方针总是跟从美联储的,由于汇率要安稳的话,钱银方针要跟从,这样有利于保持港币对美元的汇率安稳。

所有这些都是美联储方针施行的外溢效应,咱们从各个视点都能发现。那么最重要的,和咱们出资者联系最亲近的,仍是美联储方针施行对金融商场的影响。

咱们前面的介绍反复着重,这一轮美联储方针施行的节奏十分快,力度也十分大,对商场的影响也十分显着。尽管说6月1号美联储才刚刚开端缩表,整个缩表进程还刚刚开端,咱们很难说缩表会给金融商场形成多大起伏或许多少程度的冲击。可是咱们看前一段时刻的商场体现,能够大致的判别或许说猜测未来的商场它或许的一个体现。咱们看美国三大股指,道指、标普500和纳指,从年头实践上就开端了,特别是3月到6月,到现在,三大股指都有比较大起伏的跌落,短期美债的收益率,中期美债的收益率,长时刻美债的收益率都有显着的上涨。

然后美元指数咱们看到最近体现比较强势,其他的钱银(非美钱银),欧元也好,英镑也好,日元也好,咱们看到都有显着的一个跌落进程。

产品指数算是一个破例,由于它除了受经济、受钱银方针影响,咱们本年有一个特别的状况,便是地缘形势的抵触,对产品、对动力、对农产品形成了很大的冲击,因而在这个进程中产品指数反而有比较大起伏的上涨,咱们要归纳剖析。

在美债收益率上涨的进程中,咱们发现黄金最近有大起伏的回落,之前一段时刻受地缘形势的影响,引发避险心情,黄金一度大幅上涨,可是跟着地缘形势没有进一步升温,美联储加速加息和缩表的节奏,咱们看到黄金的价格也开端有比较大起伏的回落。

从首要的财物方面,咱们也能够很清楚地看到美联储收紧方针带来的影响。

主持人:最终咱们再针对这一次美联储的动作做一个总结以及对未来的展望。

郭盛华:接下来这段时刻,咱们讲或许有几个需求比较亲近重视的要素,一个是地缘形势,它对经济也好,对商场也好,会发生冲击。

别的一个是美国的通胀改变,4月份美国的首要通胀目标CPI、PPI、PCE通胀等等,都比3月份有小幅的回落。假如美国的通胀承认呈现拐点,然后逐渐回落的话,那么美联储的方针压力也会有所缓解,方针的施行灵活性会添加,那么本钱商场的压力会有所减轻,当然压力还会在,但会有所减轻。

别的一个美国的经济体现,特别是高通胀以及收紧钱银方针,对经济形成的影响,这个是值得重视的。

假如添加放缓,咱们知道,股指它的定价在添加放缓的时分,它的盈余空间盈余远景是会遭到影响的,股指反而会有新的压力。那么经济运转也好,通胀也好,这些都会对美联储的下一步方针施行发生必定的影响。而商场的体现是取决于咱们方才说的这些要素的归纳效果,因而这些是咱们下一个阶段需求亲近重视的。