保st浩物险资管产品收益大盘点:这几只产品近三年累计收益率超00%!

2021年落下帷幕,资管新规过渡期完毕,各类资管产品的合规程度不断提高,健康的资管生态正在逐步形成。净值化转型也给一直以来注重自动办理才能的专业资管组织带来开展时机。

稳妥资管经过近二十年才能建造和成绩堆集,已成为大资管职业的重要一极。面对2021年风云变幻的本钱商场,相对低谐和奥秘的稳妥资管产品成绩却毫不逊色。

核算显现,以揭露发表2021年成绩数据的稳妥资管产品核算,多只股票型稳妥资管产品2021年收益率超越50%,近三年累计收益率超200%。此外,稳妥资管“固收+”和FOF类产品体现相同冷艳,部分产品的收益率超越了同类基金。

股票型产品最高收益率65.93%

2021年,A股商场风格结构性分解,尽管以大盘股、蓝筹股为代表的沪深300指数有所跌落,但以中小盘股和立异企业为代表的创业板及新三板指数,有可观的上升幅度。周期、新动力、军工等板块“你方唱罢我上台”,轮流成为热门。而消费、医疗等从前备受追捧的中心财物阅历了大幅回撤后,在年底又迎来小幅反弹。

在剧烈变化的商场行情下,怎么获取超量收益?这检测着各家资管组织的商场判别和投研才能。头部稳妥资管组织长时间堆集的大类财物装备及选股才能的优势,在上一年这种极致的行情中得到充沛体现。

数据显现,上一年发表成绩数据的股票型稳妥资管产品合计158只,均匀收益率到达4.24%。

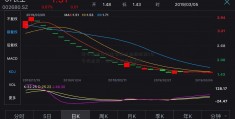

其间,获益于“双碳”战略推动,A股商场新动力板块的活泼,安全资管满意41号(新动力主题股票精选)上一年收益率高达65.93%,位居股票型稳妥资管产品成绩第一。据了解,这只产品从2020年6月建立之初就重仓新动力,均衡散布于光伏、新动力车、零部件等上中下游产业链,注重精选个股,建立一年半报答率达208.75%。

此外,生命财物-富盈1号、泰康财物-周期精选也在上一年取得了超越50%的收益率,这些产品根本都押对了上一年的“风口”,提早布局相关主题和职业,在年底收成了不俗的报答。

2021年股票型稳妥资管产品收益前5名

作为调查长时间出资才能的目标之一,近三年成绩榜单中,共有5只股票型稳妥资管产品近三年累计收益率超越200%,别离由泰康财物、阳光财物、我们财物和安全资管到达这样的优异成绩。

近三年股票型稳妥资管产品收益前5名

混合型产品安全资管夺冠

作为股债多元财物装备的产品载体,上一年共有145只混合型稳妥资管产品录得成绩数据,均匀收益率4.40%。

其间,安全资管满意47号(灵敏优选)上一年收益率达37.28%,摘得混合型稳妥资管产品的成绩冠军。中英益利景盛1号、民生通惠信汇2号紧随其后,上一年收益率别离达30.31%和30.11%。

2021年混合型稳妥资管产品收益前5名

拉长到三年维度来看,混合型稳妥资管产品相同展现出杰出的挣钱效应。安全资管满意28号(偏股灵敏装备)近三年累计收益率171.09%,位列三年期混合型稳妥资管产品成绩第一。此外,还有12只混合型稳妥资管产品近三年累计收益超越100%,其间,和平财物和新华财物的两只产品排列第二和第三,收益率别离达145.91%和131.49%。

近三年混合型稳妥资管产品收益前5名

一位稳妥资管出资司理对记者表明,因为职业特性,稳妥资管产品首要面向组织出资者,大众认知度不高,但作为商场上手握巨资的大型组织来说,长时间大体量资金办理经历决议了稳妥资管在寻求超量收益的一起,也要注重长时间稳健收益,降低回撤和动摇,给出资者愈加稳健的持有体会。而看似“恰巧”押对赛道,背面是稳妥资管长时间投研沉淀下来的商场时机开掘才能和预判才能。

固收+、纯债产品收益可观

上一年全年商场利率小幅走低,债券板块全体完成小幅上涨,成为本钱商场上为数不多的完成正收益的板块之一。在522只发表2021年成绩数据的债券型稳妥资管产品中,仅有14只产品收益为负,债券型产品均匀收益率5.05%,展现出杰出的肯定收益获取才能。

其间,我们财物的三款产品“厚坤5号”、“厚坤1号”、“厚坤3号”别离以收益率67.81%、65.49%、23.29%,摘得债券型稳妥资管产品收益前3名,远高于职业均匀水平。记者向我们集团相关人员问询得知,该公司上述三款债券型稳妥资管产品上一年收益率显着高于职业均匀水平的原因是,“因产品存续期间产生巨额申赎,导致净值呈现大幅动摇”。

2021年债券型稳妥资管产品收益前5名

要说2021年债券商场“最靓的仔”,不得不提“固收+”产品。在理财刚兑逐步打破、无风险利率逐步下移的大布景下,“固收+”产品以固定收益打底、以权益财物增强收益的战略,遭到部分出资者的喜爱。2021年百亿元级爆款“固收+”基金一再呈现,足见其热度。

固收种类作为稳妥资金运用的“底仓”,稳妥资管实际上早早就布局了“固收+”战略,相关产品也在上一年取得了不错的报答。

某大型稳妥资管公司出资司理对记者表明,“固收+”是震动商场环境下操控动摇并获取收益的一种不错挑选。方式也较为多样,包含“固收+股票”、“固收+股指期货”、“固收+打新”、“固收+定增”、“固收+可转债”、“固收+量化”等。因为权益财物的参加,还需要更多地自下而上对详细公司进行研究与剖析,所以,更检测组织的大类财物装备才能。

记者经过检索Wind稳妥资管产品二级分类后发现,带有“固收+”特征的混合债券型二级稳妥资管产品中,共有195只录得2021年成绩数据,均匀收益率5.69%。以安全资管满意18号(偏债多战略增强)为例,该产品上一年收益率7.68%,最大回撤1.50,在严控回撤前提下展现出较好的收益弹性。

而作为国内债券出资最大的参加者之一,纯债出资也一直是稳妥资管的强项。在56只中长时间纯债产品中,泰康财物、我们财物、安全资管、太保财物的产品成绩稳居前十,收益率均到达6.40%以上。而2542只中长时间纯债型公募基金中,仅有170只收益率超越6.40%,这充沛展现出稳妥资管组织在纯债出资上的长时间沉淀。

2021年中长时间纯债型稳妥资管产品收益前5名

FOF产品迎来规划成绩双迸发

2021年也是FOF产品发行的大年。与公募基金比较,稳妥资管经过FOF方式参加基金出资的前史更悠长,出资经历也相对丰厚。上一年以来,Wind共录得FOF型稳妥资管产品18只。其间,成绩前5名均来自股票型FOF产品。

2021年稳妥资管FOF产品收益前5名

拉长到三年维度来看,有3只FOF产品近三年累计收益率超越100%,别离是安全资管满意11号(新动力FOF)、安全资管满意9号(基金精选FOF)和和平洋杰出财富优选50基金型,近三年收益率别离达171.23%、123.16%和112.73%,收益水平远超公募FOF成绩冠军南边养老2035A(64.92%),展现出稳妥资管在FOF投研上的抢先优势。

近三年稳妥资管FOF产品收益前5名

业内人士说,近年来,我国居民对金融财物装备的比重呈上升趋势,对FOF出资的认可度和注重度也在不断提高。但跟着基金数量激增、成绩分解严峻、商场动摇加重,部分出资者仍存在专业才能受限、选基金难等痛点,因而,具有平衡稳健才能的FOF产品大有可为,可作为缓解这些问题的有用出资东西,助力出资者有用完成更多元化的财物装备。

此外,未来跟着个人养老金方针的推动,FOF是接受养老金的重要载体,也有望迎来更大的开展空间。而稳妥资管怎么运用自己数十年FOF投研经历来赋能我国财富办理商场,值得等待。

2022年出资时机在哪里?

回忆2021年,尽管新冠肺炎疫情、全球供应链严重等问题仍然存在,但A股商场饱尝住了检测,以上证指数年线三连阳完美收官。寻求稳健收益的稳妥资金,将怎么在不确定性中寻觅2022年确实定性出资时机?

安全资管的观念以为,本年企业盈余将面对必定承压,结合前史上盈余下行的周期经历,叠加稳增加方针基调,预期本年不乏结构性时机,以自下而上的结构选股思路为主,立足于中期景气量选股布局,尤其是注重本年仍能保持高景气或景气向上回转的板块。

详细来看,一是注重PPI向CPI传导或成绩有望触底反弹的部分消费板块,如食品饮料、农业等;二是寻觅方针阻力小、景气量保持高位的板块,如“碳中和”主题下的新动力轿车和清洁动力产业链,专精特新相关的半导体、军工、生物制药、机械等。

“双碳”战略下,动力转型或具有长时间确定性出资时机。一家大型稳妥出资组织的投研陈述剖析以为,从动力建造端来看,风电、太阳能、储能出资、电出资是一条主线。一起,各类终端用电设备更新改造、新动力轿车、智能环保修建等动力消耗端出资则是另一条主线。