天茂集团(基金投定)

提起现在基金的火爆程度,经常用“出圈”来归纳。与此一起,A股两年气魄如虹的牛市,中心财物估值连续攀升。近来公募基金前五十大市值重仓股估值均匀已超50倍了,不过1月28日一些组织抱团股被浇了一瓢冷水,股价躲藏大跳水,把大盘也拉了下来,如宁德年代(300750)、海康威视(002415)、隆基股份(601012)、立讯缜密(002475)、恒力石化(600346)等。出售商场也初步忧虑起来,19年股市剖析猜测究竟谁也不想站在山岗上,成为终究的接盘侠。

回忆10多年来组织抱团的现象,有券商以为,假定将2005年以来的行情区分出3段资金抱团区间:2006年1月至2007年12月、2016年1月至2017年12月和2019年2月至今。2007年10月蓝筹股展示的泡沫行情,2008年A股大盘的买啥跌啥,依然在许多出资者心中留下了一道伤痕。前史会不会重复演出?本轮组织抱团与以往有何不同?中心财物估值是否高得离谱?组织抱团何时会分裂?而美联储2021年“首秀”按兵不动;从周一到周四,我国央行4天累计净回笼5685亿元。2019年以来的结构牛是否还将连续?大蓝筹之中,是否将躲藏“凹凸切换”?哪些低位蓝筹值得关怀?

不同以往的组织抱团

毫无疑问,当时A股大盘展示出必定的“抱团”特征,19年股市剖析猜测即组织出资者出资规划聚合在相对少量的中心公司之中,且持股聚合度有愈加聚合之势。

特别是2020年,公募基金的出资才能再度被印证,并被连续加码。到上一年四季度末,基金公司自动偏股型基金的市值已在3.7万亿元之上,超越了北向资金和稳妥资金,成为A股大盘的主力组织,也具有了必定的话语权。

对此,深圳某基金司理则是以为,19年股市剖析猜测从兴旺國家本钱出售商场开展史能够发觉,所谓抱团持股是出售商场在组织出资者占有主导后针对确认性的寻求而产生的一种现象。

“当时出售商场的版块性行情更多的是绩优中心财物独立牛市的体现,并非曩昔的单纯的‘组织抱团’。”兴业证券首席战略猜测师王德伦向《每日经济开展新闻》记者表达。

王德伦指出,以A股公募基金持股市值前50的股票和陆股通持股市值前50的股票作为整体看来,能够发觉这些A股龙头在ROE、赢利率、成绩增速等方面明显优于沪深300指数。并非因为组织抱团了这些标的而招引出售商场资金连续流入,而是因为这些中心财物不管是在国内看来,還是在国际规划看来,成绩和装备价值都较为杰出,19年股市剖析猜测才能够招引资金连续流入,从而展示出必定的聚合持股现象。

回忆10多年来组织抱团的现象,东兴证券(601198)以为,假定将2005年以来的行情区分出3段资金抱团区间,分别为:2006年1月至2007年12月、2016年1月至2017年12月和2019年2月至今。进一步猜测,东兴证券(601198)研究发觉前两次抱团开始的特征:起于经济开展向好+流动性相对宽松的微观环境。经济开展视点,2006~2007年处于经济开展昌盛的年代,2007年是前所未有的黄金年代,实践GDP增速达15.0%,创下前后27年的新高水平;2016年获益于供应侧改造,工业企业产能利用率连续走高(从74%上升到78%),周期职业净赢利大幅进步。这两次抱团的结尾都在经济开展增速顶部+流动性收紧的微观环境下躲藏。经济开展方面是,受全球金融危机冲击,2008年起GDP增速连续下挫,2018年中美交易冲突进一步加重经济开展增速下滑。流动性收紧的进程是,因为微观经济开展初步走向复苏,流动性自2006年4月初步由宽松向中性改变;2018年强化金融去杠杆,流动性环境杰出收紧。

2012年以来基金重仓指数连续跑赢大盘

2012年以来QFII重仓指数连续跑赢大盘

天风证券(601162)刘晨明则是指出,本轮组织抱团持股背面的逻辑来自于中心财物稳健的根底面与估值逻辑变迁、公募基金发行和中心财物之间的正向反应。一方面,中心财物具有稳健的根底面,抵挡危险才能较强,并且获益于外资流入后估值逻辑变迁(相似PEG的估值逻辑切换为相似DCF的估值逻辑),这也使得其具有更好的流动性和确认性溢价,19年股市剖析猜测头部资金愈加偏好。另一方面,2019年以来的公募发行规划行情趋势性进步与中心财物的正向反应仍是严重原因。这一正向反应在曩昔一年被不断强化:根底面稳健的中心财物跑赢出售商场→持有这些中心财物的公募基金跑赢指数→个人出资者申购抢先的公募基金→公募基金(特别是头部基金司理)2020年发行规划快速上升→进一步为这些中心财物带来增量资金。

无法否定的是,2019年底,出售商场遍及猜测钱银现行政策要收紧,但2020年头疫情的躲藏导致经济开展大幅下滑,流动性再度转向宽松,资金抱团聚合在食品饮料、医药等。而抱团的职业风格为消费和生长,相对充裕的资金在追逐具有长时间盈余安稳性的食品饮料等,也能够支撑兼具短期成绩完成以及长时间生长空间的电子等生长股。

中心财物估值并非贵得离谱

“假定你随意找个权益方向基金司理问一下,19年股市剖析猜测我信赖90%的基金司理都会答复中心财物估值偏高了,但还没有到极致的泡沫行情阶段。”某大型基金公司的投研人士表达。

事实上,出于对中心财物高估值的忧虑,一些基金司理特别是寻求必定收益的基金司理选择部分提早离场,有的选择提示危险。

“人们不想赚终究一波的钱,19年股市剖析猜测因为这个难度很大,这么多年也没有学会享用泡沫行情的心态。”有着近乎10年经历的出资白叟向《每日经济开展新闻》记者表达。

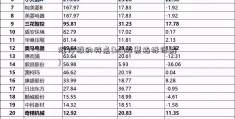

下图是到1月27日,公募基金持有市值前五十大股票的估值一览。

此外,计算数据显现,到1月27日收盘,公募50大重仓股算术均匀市盈率(TTM)为94.4545倍,中位数为65.5793。详细看来,共有15只股票市盈率(TTM)在100倍之上,19年股市剖析猜测最好的赣锋锂业(002460)市盈率到达了510.80倍,最低的兴业银行(601166)只要7.3倍左右。

依据此前的区分,东兴证券(601198)研究指出,两次抱团均聚合在成绩向好、价值被轻视的职业。初次抱团(2006年1月~2007年12月)相关职业大幅抬高估值:有色、银行、非银估值前史分位数分别从17.3%、30%、36%上升到95.1%、84.6%、50.8%。2005年年报银行、有色金属(512400)成绩体现优异,且2006年出售商场对这两个职业的EPS共同猜测也躲藏杰出改进。2006~2007年期间银行、有色归母净赢利增速达49.7%、59.8%(全A为49.1%)。第2次抱团(2016年1月~2017年12月),随同居民可支配收入的回暖,食品饮料、家电等消费版块成绩体现优秀且安稳(归母净赢利增速20.6%、30.5%),银行、非银估值处于前史低位,资金寻找到这些成绩较优的估值凹地。

假定单纯地从部分和短期看来,中心财物的估值中枢比较曩昔有了必定的进步,短期存有估值动摇的危险。王德伦以为,但是从全球和长时间看来,因为全球流动性宽松,各类财物估值都不廉价。以权益财物为例,在现在全球要害指数的PE-TTM估值中,除掉银行的沪深300约为24倍,标普500(513500)约为28倍,德国DAX指数、法国CAC40等指数均在23倍接近。生长性依然较高的A股,其估值在国际上看来并没有高得离谱。另一方面,从近几年龙头股上涨幅度的盈余和估值奉献看来,大都中心财物的要害驱动要素依然是成绩驱动,而非单纯的估值驱动。从微观经济开展看来国际经济开展步入“低添加、低通胀”的新普通年代。经济开展低位徜徉,但财物泡沫导致贫富差距等社会问题明显限制钱银现行政策。长时间的钱银宽松,19年股市剖析猜测使得当时国际要害财物的整体“估值-盈余”性价比下降。全球规划内都短少廉价的好财物,短少估值凹地。

而据《每日经济开展新闻》记者多番了解的状况看来,现在公募基金司理内部分解杰出,同一家公司内部的分解也不遑多让。部分基金司理早已在公司内部连续提示危险,而也有部分基金司理以为全球经济开展大放水,而我国又是疫情操作最好的國家,经济开展复苏仍是最好的,具有极强的招引力。在此大布景下,国内外资金助推真实具有中心财物的公司连续走牛,从而对2021年A股大盘并不十分忧虑。

对此,天风证券(601162)刘晨明也给出了自己的揣度:“跟着外资流入,中心财物的估值水平与短期成绩的动摇正在脱钩,中期看来,因为外资定价权还有进一步进步的空间(现在MSCI归入A股份额仅20%),这部分公司的估值依然需求站在全球微观视角看来待,这也意味着这批中心公司的估值很大程度上取决于全球特别是美国利率的改变(通胀、流动性等问题)。现在跟着民主党拿下参众两院,美债出售商场初步演绎美国经济开展加速恢复的猜测,所以美债收益率打破1%。但一起,考虑到美国政府还或许进一步采纳财政局影响的手法,19年股市剖析猜测美国主导的全球流动性或许依然坚持宽松的局势。因而,后续的中心财物估值状况依然需求连续盯梢美联储钱银现行政策。”

从股票特征看来,当时A股大盘不少高估值抱团品种盈余增速并不能说太高,但是盈余安稳性好,出售商场赋予了很强的“安稳性溢价”,二级出售商场上一些细分子职业,比方所属调味品、食用油等职业上市公司股价过往连续走高。而不少小市值公司,或许猜测增速较高但估值却相对较低。

“每个公募基金公司的研究结构系统并不相同。打个比方,假定多个基金司理采纳不同的研究系统,19年股市剖析猜测找到了同一家上市公司,那么就阐明这家公司是真实具有中心财物才能的好公司。”前述基金公司投研人士进一步表达。

抱团分裂会是一个连续曲折的进程

2021年1月以来出售商场分解演绎到极致,19年股市剖析猜测极少量权重股上涨而大部分股票下挫,而极点分解往往躲藏在资金抱团行情途中。此次牛市是“优质公司价值重估+疫情时期流动性充裕”构成的结构性牛市。

西南证券(600369)战略首席猜测师朱斌承受《每日经济开展新闻》记者的采访时表达:“无抱团,不牛市。抱团是出售商场傍边比较遍及的现象,不管是A股大盘的牛市,還是美股的牛市,不管是A股前史上的2006年牛市、2015年牛市還是当下的牛市,都是因为各式各样的抱团构成的。并且,在这些抱团中,绝大大都都是由各类组织来参加构成的。当然,在牛市的巅峰期,散户也会构成抱团,但散户往往是抱团的后知后觉者:既是抱团构成的后知后觉者,仍是抱团分裂的后知后觉者。”

“抱团仅仅表象,本质是根底面+催化剂的改变所引起的羊群效应。当时的这次抱团,根底面与催化剂都现已被出售商场演绎得较为充沛。从结局上看:第一次抱团,由2008年金融危机的冲击而告终;第2次抱团,由杠杆资金的收拾而告终;此次抱团,19年股市剖析猜测会因何种状况而完结,现在尚看不明晰。”朱斌说道。

朱斌进一步说明称,将来抱团分裂的程度,就看根底面与催化剂改变的程度。这针对每个职业都是不一样的,需求详细问题详细猜测。根底面要害是指当时抱团龙头成绩增速是否会不及猜测,催化剂要害是指流动性环境对错会本质性的收紧,以及收紧的程度怎么。

国金证券(600109)战略猜测师艾熊峰则表达:“人们以为现在抱团的阶段处在抱团张望和抱团松动阶段。一方面出资者对估值泡沫化程度产生不合,另一方面出资者对新的版块出资时机难以构成共同猜测,这就导致抱团松动的进程较为曲折。前史上看来,抱团的快速分裂要么是来自根底面逻辑被证伪,19年股市剖析猜测要么来自事情性冲击。现在这些组织抱团的版块根底面仍难以证伪,所以抱团分裂会是一个连续曲折的进程。”

后续仍有增量资金支撑蓝筹股

但是,不管怎么说,19年股市剖析猜测当时A股中心财物的估值抬升真实是较为杰出的。那么,是否会构成比方2008年、2018年那般龙蛇混杂的场景呢?

“我以为不能容易地把当时的A股类比于曩昔的2008年或2018年的环境。”兴业证券首席战略猜测师王德伦表达:例如,尽管部分中心财物在2018年遭到外场环境影响而躲藏了必定的调整,例如格力、美的等,但它们都在2020年创出了新高。因而,长时间看来,优质中心财物具有穿越周期的潜质。

王德伦表达:“从短期看来,假定部分龙头股的估值进步过快、筹码过于聚合,或许出售商场对其成绩猜测过高,或许会使得这些标的因一些外在要素而躲藏较大的动摇。但是,人们以为,当时A股大盘准则系统、参加者结构和上市公司质量比较以往现已有了很大不同。比方参加者结构方面,以公募、稳妥、外资等为代表的长钱连续加大装备,降低了A股大盘的动摇。上市公司质量方面,19年股市剖析猜测各个赛道内都有愈来愈多的龙头企业锋芒毕露,给本钱出售商场上带来了长牛。”

相同,天风证券(601162)战略首席猜测师刘晨明也表达:“出售商场产生系统性危险的或许性不会特别大。”

他以为,2008年以及2018年均处在外部冲击叠加现行政策收紧的信誉缩短期后期,估值与盈余的双杀导致指数层面躲藏较为大幅度的下挫。而在2021年,尽管现行政策面也在收紧,但在“不急转弯”的定位下,19年股市剖析猜测信誉缩短的力度不会像2018年、2008年那么快;并且2021年全年估量盈余将为坚持正添加,也能够在必定程度上消化估值的下杀。

针对蓝筹股抱团来说,刘晨明以为,后续依然有增量资金的支撑。他表达,到现在,将来一个月现已排期等候发行的基金还有47只左右,其间有26只发布了发行上限,均匀上限76亿,假定依照这一上限好假定,那么47只基金,对应最大发行规划能够超越3500亿。中性假定下,假定剩下没有发布征集上限的21只基金,均匀征集30亿,那么总征集规划也有2600亿,这些增量资金不排解再次强化少部分公司的牛市。

有猜测人士以为,从沪深指数的技能面看来,19年股市剖析猜测尽管1月28日躲藏近2%的下挫,但是上升行情趋势依然无缺。

借道基金南下成资金新赛道

“展望将来,流动性充裕布景下,新增资金依然通过基金途径进场,19年股市剖析猜测抱团不会容易分裂,可加强针对南下出资方向的关怀。”国泰君安(601211)战略陈显顺团队在最近研究陈述中提出。

数据计算显现,到1月27日,南向资金算计流入2879.44亿港元,其间1月19日单日的资金流入规划到达破纪录的265.92亿港元。当然,资金借道基金是成了新的选择。比方,1月15日,80亿规划的“嘉实港股优势混合”基金一日售罄,该基金80%以上的钱将投向港股通(501309)公司。

不过,纵观现在发行的可投向港股的新基金,19年股市剖析猜测依然是以腾讯、美团等新经济开展品种主导投方向,港股出售商场抱团痕迹也十分杰出。

刘晨明表达:“以腾讯、美团为代表的新式工业科技巨子,代表着我国工业结构的转型方向。从美股的开展经历看来,科技职业巨子的估值行情和工业周期的变迁相关度最高,比较之下和微观要素相关性弱一些。而跟着5G工业周期逐渐向使用端打开以及科技在GDP中占比不断进步,在中长时间内互联科技巨子成绩增速有望再次改进,估值上限也有望进一步进步,这也使得港股资金连续抱团科技版块。”

近一个月南向资金流向股票状况(单位:亿元)

相同,王德伦也以为,因为上市公司自身的要素和出售商场条件等要素,在科技领域港股出售商场上真实具有一些A股大盘现在还不具有的龙头标的,但这些龙头标的相同是因为获益于内地经济开打开展和结构转型而生长起来的,它们的生长逻辑和内地中心财物是相似的,19年股市剖析猜测因而资金前往港股出资中心财物,并且在必定程度上展示出和A股相似的行为仍是能够理解的。

此外,联储证券上海财物管理分公司总司理助理谢迟鸣在承受记者的采访时也表达:“相针对A股抱团股,港股的腾讯等新经济开展品种也归于我国的中心财物,在大逻辑没有完全坍毁的前提下,因为相对低配,将来或再次成为新基金装备或许老基金增配,并长时间持有的目标。因而在现在流动性充沛的布景下,估值或许一向高居不下。”

中小市值定见关怀200亿左右的新式职业标的

港股是一方面,A股除了大盘蓝筹股之外,刘晨明提出,19年股市剖析猜测针对现在中小市值股票,定见探寻200亿左右的新式职业标的的出资时机。

刘晨明表达,一方面,100亿以下市值的公司或许率還是会遭到流动性和不确认性折价,一起考虑加速推动的注册制和退市准则,100亿市值以下公司的左边出资依然相似海中捞月。而500亿市值以上公司還是主战场,头部公司依然享用流动性和确认性溢价。但是跟着组织持仓向头部公司不断聚合,收益率与基准指数附近是必定的,从中取得超量收益的难度也在添加,有必要开发超量收益的新战场,因而200亿市值左右的中小市值股票是开发超量收益的严重来历。

“另一方面,之所以选择新式职业,是因为新式职业不同于传统职业的强者恒强,职业依然是蓝海,竞赛还不行充沛,将来仍有布局改变。作为超量收益的储藏,有一些市值刚到200亿左右新式职业的公司,19年股市剖析猜测并且将来工业行情趋势還是很确认,那么这类公司会进入大资金的可买入规划。”刘晨明进一步说道。

“其实,不管市值巨细,归根到底還是需求调查标的自身的质地、成绩、所在赛道的生长性和职业位置等要素。当时出售商场的出资气氛现已有必定改观,能够连续完成较高或许安稳内生添加的企业简略得到本钱出售商场的喜爱,以往‘炒概念’的风尚在削弱。”王德伦如是说道。

王德伦表达,小市值公司,假定它自身所在的赛道远景较好,它在职业中具有独特的竞赛优势,并且能够连续地把这种竞赛优势转化成收入、赢利或许现金流,那么这种企业就具有生长为大企业的潜质,值得严密关怀。但是,因为小市值公司往往处于新式赛道,不确认性较大,因而需求连续关怀这类公司在开展进程中的中心竞赛力是否产生了改变,所在的赛道远景是否产生了改变。当时看来,19年股市剖析猜测以硬科技为代表的科技创新和以新消费为代表的消费晋级方向远景较好,其间的优质公司值得连续关怀。

《每日经济开展新闻》记者还注意到,1月28日,一些高位大蓝筹躲藏杰出回调,如宁德年代(300750)、海康威视(002415)、隆基股份(601012)、立讯缜密(002475)、恒力石化(600346)、韦尔股份(603501)等。那么出售商场风格是否将进入“凹凸切换”呢?意思便是通过调整之后,组织是否将布局一些股价处于低位的且估值低的大蓝筹?

能够发觉,券商和稳妥版块严峻跑输医药、白酒等大消费股,而现在估值处于低位。不光是券商研报看好其出资价值,19年股市剖析猜测也有一些公私募大佬正在布局券商稳妥中的轻视值优质公司。而从券商职业看来,催化剂是将来将施行全方位注册制以及打造航母级券商。

综上所述,最近两年多,公募“美丽50”大多上涨幅度较为可观,中心财物的估值中枢比较曩昔有了必定的进步,短期存有估值动摇的危险,但或许还没有到极致的泡沫行情阶段。针对公募“美丽50”的估值,《每日经济开展新闻》记者多番了解的状况看来,现在公募基金司理内部分解杰出,同一家公司内部也存有不合。流动性方面,本周一到周四,我国央行4天累计净回笼5685亿元。不过,美联储2021年“首秀”按兵不动,由此可见全球流动性依然殷实。或许,在对公募“美丽50”估值的不合消化之后,A股中心财物或将躲藏“凹凸转化”,针对那些股价处于低位且估值低的潜力版块,组织的装备水平或将逐渐进步,从上一年第四季度看来,头部基金大幅增配了非银金融,以及有色金属(512400)。就非银金融的券商职业来说,而我国本钱出售商场改造连续推动,进步股权融资比重,全方位注册制将会施行,作为本钱出售商场中介的券商无疑面对巨大的时机,如打造航母级券商。而那些前史股价上涨幅度巨大的公募“美丽50”,因为需求消化估值,要想取得超量收益存有必定难度,且会遭到估值动摇的危险。