借道伞形信托玩危险游戏 围猎高收益债如刀口舔血 ;真空电子股票

2015年折戟沉沙的伞形信任又找到了发芽扎根的新土壤。近期,一些个人出资者借道伞形信任进入只需组织出资者才干参加的高收益债商场。他们专门捡拾组织出资者贱价兜售的有瑕疵债券,进行一场高收益债的投机游戏——凭借伞形信任通道,为自己开设出资子单元。假如生意金额较大,就拉大户资金拼单。不是合格出资者,就随意找家公司开具证明。

500万元来得简单去得快

“买这种高收益债就像买彩票。”一位债券小散坦言,上一年海航的债券每张1毛钱,假如投入100万元,可买入1000万张,依照每张面值100元核算,总面值便是10亿元,一旦兑付就有千倍收益;即使海航破产重整,终究洽谈债款打折,哪怕只兑付一折,都有百倍收益。不过,这或许要等上很多年,也有或许终究血本无归。

4月17日,华夏美好一则未能按期归还债款的公告,标明这位旧日的地产“环京霸主”资金链非常严重。而在华夏美好未能按期归还的420.63亿元本息中,就有张永的一笔钱。

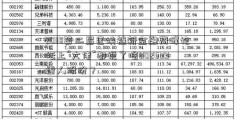

作为一名债市从业人员,张永对高收益债的状况一目了然。本年1月,华夏美好呈现流动性危机的音讯在商场传达开来,不少公募基金开端兜售华夏美好债券。在1月的某一天,嗅到时机的张永以每张70元的价格买入公募基金兜售的华夏美好债券。尔后5天,华夏美好债券价格一路跌至每张10元。在此期间,张永总计花费500万元购入票面价值1500万元的华夏美好债券。

“当华夏美好债券的成交价到达每张10元时,咱们都以为太廉价了,成交量很大。”张永苦笑着回想,“从每张70元的价格跌到每张10元的价格前后只差5天,我对负面言论发酵给流动性形成的冲击考虑得欠充沛。”

2月底,华夏美好债券违约的音讯开端刷屏,张永买入的债券兑付变得遥遥无期。“现在能否兑付,打几折兑付,都要听债委会的。我这500万元的体量只算小债权人,每次开债权人会议不会找我。”张永说。

但对张永来说,500万元不是一个小数目,乃至是他买房的首付款,而这笔钱相同来自他的一次高收益债出资。2020年,张永以每张均价60多元先后买入多只冀中动力债券,总计面值500万元。走运的是,2020年7月以来,冀中动力累计兑付61只债券本息647.43亿元,张永买入的债券均在其间。

单兵作战与组团围猎

在我国,通常将收益率超8%的债券称为高收益债。之所以“高收益”,是因为它伴随着高信誉危险以及或许面对的本金丢失危险。

北京一位债券私募基金司理李成坦言:“个人出资高收益债更多是一种投机行为,包含两种时机:一是某家公司面对事情性冲击,但不必定违约,一些危险偏好较低的组织会折价兜售债券,公司一旦兑付,债券持有人就会收成较高收益率;另一种是去博违约债券的归还率,只需买入价格足够低,只需公司能兑付一部分,债券持有人就会有数倍报答。”

在只需组织出资者参加的高收益债商场,张永这样的个人出资者是怎么参加其间的?

我国证券报记者了解到,他们凭借了信任的伞形通道。2015年,伞形信任通过高杠杆的场外配赞助推了一轮牛市,也成为“股灾”的重要诱因。通过一轮整理,仍是有不少伞形信任存活下来。现在它们不再是场外配资通道,摇身一变成为下设多个子单元的伞形产品。

“伞形信任一般由一家能够参加债券生意的债券私募组织担任出资参谋,这个出资参谋是真实的操盘手。”

上海债券私募人士王东泄漏,这以后他们会树立一只伞形信任产品,想要参加的个人能够独立开设一个子单元,进行债券生意。

每个子单元相对独立,是个人出资者凭借伞形信任通道出资的重要原因。“每个人主意不同,关于想买哪只,怎么操作都有不同观念。伞形信任的方法能够让咱们独立操作,危险自担。”王东说,债券生意金额较大时,这些子单元能够采纳共同举动去买同一只债券。假如资金还缺乏,他们就会拉一个大户进来。

参加高收益债出资的个人出资者要么快速“组队”,要么用很多资金进行“单打独斗”。这些个人出资者会集在债券从业人员或高净值人群中。“他们的危险承受能力较高,且债券从业人员对全体债券商场和个券状况比较了解,咱们在买不买、买哪只上简单达到一致。”王东说。

“撤除”危险危险

“咱们买高收益债便是投机,博兑付。高收益的东西必定伴随着高危险。”张永直抒己见,因为发行主体信誉资质较差,高收益率意味着高违约率、低回收率,并且高收益债二级商场成交不活泼,流动性危险较高。

业内人士陈凯告知我国证券报记者,2018年债券违约事例逐步增多,商场上便有人以这种方法零散参加其间。上一年永煤债券违约以及本年初组织兜售华夏美好债券时,高收益债商场活泼度显着提高,个人借道伞形信任入债市由此昌盛。

“有多种出资偏好的出资者进入债市,关于丰厚商场主体,供给流动性有所助益。不过,以此种方法参加商场归于游走在监管灰色地带。”一位信任公司高管表明,树立信任结构的资金端归于银保监会监管,而资金运用的出资端则投向了银行间或生意所债券商场,是典型的跨商场出资,有监管套利之嫌。

中盛律师事务所资深律师江之光表明,证券法规矩证券账户有必要实名制,凭借伞形信任通道,个人出资者将自己“隐身”于各子单元,以调集资金信任产品的身份参加出资,监管组织难以穿透到实践出资人。

在合格出资者确定方面,一些信任公司睁一只眼闭一只眼。开设伞形信任子单元有必要是合格出资者。依据资管新规,自然人出资者近3年年均收入不低于40万元可被确定为合格出资者。“有些信任公司风控懈怠,确定合格出资者时,只需供给单位开具的收入证明。一些达不到条件,又想参加高收益债出资的散户,随意找一家公司开具收入证明便可轻松过关。”陈凯说。

“伞形信任自身自带杠杆特点,假如每个子单元都加杠杆,会导致整个产品的杠杆率失控;在极点状况下,或许呈现内部各个子单元买盘和卖盘相互生意的问题。”在一位大型信任公司信任司理的眼中,这其间隐含许多危险。“假如以信任公司名义直接出资,会在资金运用等方面存在问题。此外,不扫除有些私募组织发行出资高收益债的产品,借伞形信任通道打破资管新规合格出资者人数不得超越200人的约束。”他说。

“对个人而言,在出资过程中需及时重视发行主体信誉资质的改变及危险事情对违约率和回收率的影响,防止债券违约带来巨大丢失;对信任公司尤其是一些中小型信任公司而言,应标准运营,在合格出资者确定、资金运用等方面严格把关;对监管层而言,应从资金和出资两头加强监管,赶快树立一致规矩,消除监管灰色地带,应对混合金融立异事务带来的应战。”上述信任公司高管说。

推荐阅读

-

基金217003(兴业基金管理公司)

-

哈药股份股吧(长城电工)

-

2018第二届区块链新金融高峰论坛上“大佬”都说了啥002639雪人股份?

-

财通证券大智慧(600055万东医疗股票半年报)

来历:Windu003cstrong˃1、疫苗的研制发展u003c/strong˃u003cimgsrc="/d/file/202...

-

双鹭药业002038(林下经济)

-

赢证策略(2008年金融危机)

-

风险中欧蓝筹提示!一个月两家银行收紧这项业务 普通人切勿蒙眼入场

-

下周一A股走势如shanshan何?7月10日A股走势预测及交易策略分析

-

正规在线股票配资公司(南海农商银行)

-

股基金怎么看大盘市里面的公司越亏股票越涨