中期流动芭田性转向预期较强

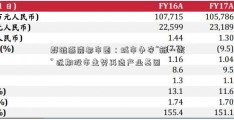

1月至今,上证指数向上打破前期振动区间,再次站上3600点,两市日均成交金额1.18万亿元,较2020年12月日均值增加约45%,北向资金和两融资金净流入近千亿元。不过3600—3700点区域为2015年以来运转区域上沿,叠加表里流动性转向危险,商场关于会否呈现全局性牛市存在不合。从结构看,上证50和沪深300均已打破2015年牛市高点,中证500则仍处于低位,结构性牛市特征明显。

短期流动性富余,中期存在流动性转向危险。元旦至今,央行公开商场逆回购金额边沿走低,周三、周四逆回购金额已降至20亿元,创多年新低;但银行间商场利率稳中有降,DR007和R007利率均较上一年底水平下降约50BP。比较短期流动性,中期流动性转向预期较强。从最新发布的上一年12月金融数据看,社融增速、M1—M2增速同步回落,其间M1增速回落起伏较大,跟着国内经济康复常态,社融增速和M1—M2也将向中性区域回归,向下缓慢接近名义GDP增速。关于货币方针向中性回归的速度和节奏,一季度是较为直接的调查窗口,边沿上虽为传统信誉投进旺季,但考虑到目前为止,没有提早下达部分当地债新增额度以及房地产相关借款新政,1月金融数据大概率较上一年同期有所走弱,但走弱起伏更为要害,若超预期则将强化流动性转向预期,对商场带来较强的调整压力,流动性溢价将边沿明显缩短。

本轮境外一致性宽松周期初现退出评论。2020年12月美联储会议纪要呈现关于“减缩QE规划的评论”,即最大工作和通胀方针到达后,美联储会像2013—2014年相同逐渐退出量化宽松。尽管美国疫情在2020年12月再度恶化,当时日增新冠病例仍屡创新高,但并未影响美国经济景气量预期,12月美国制造业和非制造业PMI均创新高,2021年美国将进入确定性的经济加快修正周期,超常规宽松方针退出也将闪现。不过考虑到疫情对非农工作人数的冲击,美联储的QE实质性退出时点尚早,年中前后将为QE退出预期升温灵敏机遇。

整体而言,疫情之后的危险偏好上升,首要根据超跌修正和全球一致性宽松带来的流动性溢价,而流动性溢价则将跟着全球经济回归常态而缩短。流动性预期的转向将带来商场危险偏好的短期冲击,之后上涨驱动将来自经济和盈余持续向好。现阶段国内流动性预期处于转向调查期,美国流动性预期则处于转向萌芽期,若转向承认则将带来短期冲击,反之则可能带来中心指数泡沫化上涨。结构上,全球一致性宽松同步带来财物荒,资金聚集于少量优质企业,组织抱团特征明显,但一起也将带来抱团实现的阶段性流动性危险。理性估值看,上证指数3600—3700点为短期合理区间上沿,若无流动性超预期推进,持续向上空间有限。

(文章来历:期货日报)