清盘数量倍增 开户配资债基进入“洗牌季”耐心等待拐点

(清盘数量倍增债基进入“洗牌季”

本年以来偏股型基金气势如虹,掩盖了债券型基金的暗淡。我国证券报记者根据证监会官数据计算,到10月22日,本年以来已有41只债券型基金发布清算陈述,而去年同期仅有16只。清盘数量激增背面的原因是,在本年的市场环境下,许多债券型基金成绩不如预期。一起,股市体现强势,导致许多资金从债基中撤离,转而投靠偏股基金。

业内人士以为,在债券型基金产品数量急速扩张的一起,“二八”现象益发显着,许多基金沦为迷你基金,或规划直接降到清盘红线以下。未来,这种被逼清盘的现象也会越来越多。而这种“洗牌”,有利于职业资源的合理装备,会助力职业健康发展。

清盘接二连三

10月21日,农银汇理基金发布公告称,到10月16日,农银汇理可转债财物净值已接连149个工作日缺少5000万元。为保护基金比例持有人的利益,根据《基金合同》有关规定,无须举行持有人大会,基金将停止并根据基金产业清算程序进行产业清算。公告显现,农银汇理可转债的最终运作日为10月26日,自10月27日起,该基金将进入清算程序。

除触发基金停止条款被迫进入清算程序的基金外,多只基金自动举行持有人大会,审议停止基金合同事项。

以10月20日进入清算流程的招商招轩纯债为例,此前一天的公告显现,该基金近期举行的基金持有人大会审议通过了停止基金合同事项。关于宣告清盘的理由,招商基金称:“因为市场环境的改变,基金比例持有人大规划换回本基金比例,使得本基金规划大幅下降。高额的基金运营本钱较为严重地腐蚀了本基金现有基金比例持有人的投资收益,一起降低了本基金管理人的全体运转功率。”

事实上,本年清盘的债券型基金并不在少量。证监会官计算数据显现,到10月22日,年内已有41只债券型基金发布清算陈述,而去年同期仅有16只。记者整理年内债券基金清盘原因,首要包含规划缺少、基金转型、基金持有人大会赞同停止等。其间,规划过小是基金清盘的首要原因。

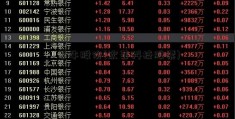

值得注意的是,比较2019年的成绩体现,本年以来各类债券型基金的均匀净值增长率均有所下降。Wind数据显现,到10月22日,本年以来中长期纯债券型基金、短期纯债券型基金、混合一级债基、混合二级债基的收益率均值分别为1.79%、1.72%、4.12%、6.62%,比较去年同期的4.92%、3.95%、6.14%、7.80%均有所下降。而除收益率体现未尽善尽美外,年内债券型基金比例缩水现象也较显着。

耐性等候拐点

针对本年债基清盘较多的状况,格上理财首席战略师张婷以为,这首要是由三方面要素形成的:榜首,在股债跷跷板效应之下,许多资金从债券基金出来,转入权益类基金;第二,自5月份流动性边沿收紧以来,债券市场回调起伏较大,许多债券型基金回撤起伏都在1.5%以上,许多投资者挑选换回;第三,清盘的债券基金大都是组织定制型产品,在行情欠好的时分,组织会挑选换回,而大额资金换回之后,留下的基金规划很小,基金公司往往会挑选清盘。

关于下一阶段债市走向,大都债基基金司理表明不达观,主张耐性等候拐点的到来。

浙商基金固收部总司理助理、基金司理周锦程表明,现在流动性状况更有利于股票,不利于债券。诺德基金司理赵滔滔也以为,无论是经济逐渐向潜在增速回归,仍是钱银调控重回中性,都决议了债券市场短期内或许缺少较大的趋势性时机。光大保德信基金司理黄波则指出,我国经济正处在复苏通道中,无论是制造业仍是消费职业,景气量逐渐提高,方针边沿趋稳,仍要耐性等候利率拐点,权益类财物更具有上涨时机。

周锦程一起表明,当下股债相对性价比处于前史中性方位,首要博弈的是经济复苏动能的延续性,以及全球需求和危险偏好对我国的影响。展望四季度,现在债市安全边沿还不行,债市战略仍是主张保持中性偏短的久期,注重发掘信誉债票息。赵滔滔则以为,在详细战略上,利率债买卖难度依然较大;信誉债方面,伴随着收益率较大起伏上行,收益率已具有必定吸引力,票息战略阶段性占优。