杭州银行天天基金查询净值不良率.4%达上市以来最佳 净息差逆势提升减值前利润增逾5%

深化推动多元赢利中心建造,使得杭州银行(600926.SH)上半年成绩逆势进步。

中报显现,本年上半年,杭州银行完结运营收入128.54亿元,同比添加22.89%;减值丢失前运营赢利97.01亿元,同比添加25.21%;归属于公司股东净赢利(以下简称“净赢利”)40.68亿元,同比添加12.11%。

广发证券指出,疫情布景下公司大幅添加信誉丢失计提,但归母净赢利仍坚持12.1%的双位数添加,超出商场预期。

长江商报记者注意到,面临日益严峻的商场环境,杭州银行厚实推动战略转型晋级,优化事务结构,各大板块稳步开展,一起推动该行成绩进步。

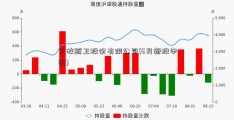

上半年,杭州银行净利差、净息差别离为1.93%和1.95%,别离同比进步0.03、0.18个百分点,带动当期该行利息净收入同比添加28.37%至92.85亿元。同期,该行手续费及佣钱净收入17.86亿元,同比添加120.91%,中心事务净收入占比13.9%,较上年同期进步6.17个百分点。

不仅如此,杭州银行继续加大对信贷财物质量的把控力度,上半年底该行不良率下降至1.24%,完结自2016年上市后接连三年半下降,并到达上市至今最佳水平。

值得一提的是,在上半年别离完结永续债及定向增发之后,杭州银行推出150亿元规划的可转债发行计划,该行中心一级本钱有望进一步进步。

净利差及净息差完结双增

中报显现,本年上半年杭州银行完结运营收入128.54亿元,同比添加22.89%;归属于上市公司股东的净赢利为40.68亿元,同比添加12.11%。关于成绩逆势进步,杭州银行表明,该行深化推动多元赢利中心建造,各大事务板块加强客户和事务联动,传统信贷事务协同中心事务稳步开展,内生添加动能进步,中心事务收入占比明显进步。

长江商报记者注意到,本年上半年杭州银行净利差、净息差双增,别离为1.93%和1.95%,别离同比进步0.03、0.18个百分点。陈述期内,该行完结利息净收入92.85亿元,同比添加28.37%,占运营收入比重为72.23%,占比较上年同期上升3.08个百分点。其间,获益于借款均匀规划继续上升,借款和垫款利息收入116.01亿元,较上年同期添加16.09%。

与此一起,杭州银行上半年中心事务收入体现较为杰出,推动该行收入规划进一步扩展。本年上半年,该行完结非利息净收入33.69亿元,同比添加10.61%。其间,手续费及佣钱净收入17.86亿元,同比添加120.9%。

据杭州银行介绍,该行环绕客户需求,继续推动产品立异,不断进步金融服务内在,加速推动中心事务开展。陈述期内因为理财事务手续费添加,该行来自于保管及其他受托事务佣钱添加6.98亿元至9.59亿元。一起,因为债券承销等投行事务规划扩展,当期杭州银行来自于投行类事务的手续费添加1.96亿元至4.26亿元。

值得一提的是,在事务规划不断扩展的一起,杭州银行继续加强预算办理与财务办理,优化内部资源配置,活泼平衡事务开展与运营本钱的联系,费用添加全体平稳。

上半年,杭州银行产生的事务及办理费算计30.48亿元,同比添加15.88%,主要为该行加大人才引入力度,导致的职工费用添加,陈述期内该行职工费用22.12亿元,同比添加21.4%。本钱收入比23.71%,较上年同期下降1.44个百分点。

此外,陈述期内杭州银行计提信誉减值丢失金额49.56亿元,同比添加36.46%。其间计提借款减值丢失38.37亿元,同比添加7.52%。而在计提减值丢失前,杭州银行运营赢利为97.01亿元,同比添加25.21%,运营收入和运营赢利均完结两位数添加。

上市后不良率继续下降

在厚实推动战略转型的过程中,杭州银行的事务结构更趋于优化。

中报显现,到本年上半年底,杭州银行财物总额到达1.07万亿元,较上年底添加4.64%;借款总额4526.2亿元,较上年底添加9.31%;借款总额占财物总额份额42.24%,较上年底进步1.81个百分点。

其间,在小微金融事务方面,期末杭州银行小微金融条线根底客户数到达17.64万户,较上年底添加1.38万户;借款余额666.43亿元,较上年底添加61.71亿元;财物质量水平缓借款归纳本钱控制在合理水平,全面完结“两增两控”方针。

负债端方面,上半年底,杭州银行负债总额9929.11亿元,较上年底添加3.26%;存款总额6734.38亿元,较上年底添加9.7%;存款总额占负债总额份额67.82%,较上年底进步3.97个百分点。

陈述期末杭州银行存续理财产品规划2324.58亿元,较上年底添加11.04亿元,其间净值型理财占比到达87.23%,较上年底进步11.61个百分点。

而在商场经济形势更为杂乱的布景下,杭州银行危险管控继续晋级,财物质量指标进一步得以改进。

到上半年底,杭州银行不良借款率1.24%,较上年底下降0.1个百分点;逾期借款与不良借款份额94.62%,逾期90天以上借款与不良借款份额88.98%。期末该行拨备覆盖率383.78%,较上年底进步67.07个百分点;拨贷比4.74%,较上年底进步0.51个百分点。

长江商报记者注意到,在2016年上市后,2016年至2019年各年底,杭州银行不良率别离为1.62%、1.59%、1.45%、1.34%。本年上半年底,杭州银行不良率完结接连三年半下降,并到达上市以来的最低水平。

其间,上半年底杭州银行公司借款不良率1.61%,较上年底继续下降0.22个百分点,紧缩力度较大。个人借款不良率微升0.04个百分点至0.58%,主要因个人消费借款及其他的不良率较上年底添加至0.72%,但仍坚持在较低的水平。

值得重视的是,杭州银行活泼弥补运营本钱,本年上半年别离完结71.6亿元规划的非揭露发行及70亿元规划的永续债发行。其间,非揭露发行招引杭州市财政局、红狮控股集团有限公司、姑苏苏高新科技产业开展有限公司、姑苏新区高新技术产业股份有限公司等4家投资者参加。

两笔合计141.6亿元的融资,使得杭州银行本钱充足率水平得到进步。到本年上半年底,杭州银行本钱充足率14.7%,一级本钱充足率11.02%,中心一级本钱充足率8.64%,别离较上年底进步1.16、1.4、0.56个百分点。

在上半年成绩单露脸的一起,杭州银行也披露了下一步的融资补血计划。该行拟揭露发行总额不超越150亿元(含150亿元)A股可转化公司债券,征集资金在扣除发行费用后将悉数用于支撑公司未来各项事务开展,在可转债持有人转股后依照相关监管要求用于弥补公司中心一级本钱。

华西证券以为,杭州银行运营基本面十分稳健,一方面多元股东布景厚实,助力公司夯实中心本钱,为后续财物扩张奠定根底;另一方面公司地处东部兴旺经济圈,浙江区域活泼的民营经济供给小微事务的土壤;其次,公司在杭州以外区域事务贡献度继续进步,杭银消金盈余快增、杭银理财第一批开业,都有助于公司扩展事务半径,未来公司成绩具有较强确定性。